- 电脑基础视频教程

- 电脑基础知识视频教程

- 五笔字型打字视频教程

- Windows10视频教程

- Word2007视频教程

- Word2010视频教程

- Word2024视频教程

- WPS2024文字视频教程

- Excel2007视频教程

- Excel2010视频教程

- Excel2016视频教程

- Excel2024视频教程

- WPS2024表格视频教程

- PowerPoint2010视频教程

- PowerPoint2024视频教程

- WPS2024演示视频教程

- 二级MS OFFICE高级应用视频教程

- 二级MS Office高级应用与设计视频...

- Internet基础知识视频教程

- 电脑快捷键视频教程

- 英语基础视频教程

- 动态几何画板GeoGebra视频教程

- PhotoshopCS5视频教程

- PhotoshopCS6精讲视频教程

- PhotoshopCC2015视频教程

- Photoshop基础和实战视频教程

- PhotoshopCC2015实用视频教程

- PhotoshopCC2017基础视频教程

- PhotoshopCS6人像精修与调色视频...

- PhotoshopCC2018综合案例视频教程

- PhotoshopCC2019平面设计实战视频...

- PhotoshopCC2020视频教程

- PhotoshopCC2021案例视频教程

- Photoshop2025视频教程

- 淘宝美工视频教程

- 淘宝美工实战视频教程

- 淘宝美工高级视频教程

- CorelDRAWX5视频教程

- CorelDRAW X7视频教程

- CorelDRAW X8商业广告实战视频教...

- CorelDRAW2025视频教程

- IllustratorCS5视频教程

- IllustratorCS6视频教程

- IllustratorCC2017精讲视频教程

- IllustratorCC2017基础视频教程

- IllustratorCC2021案例视频教程

- Illustrator2025视频教程

- UI设计案例视频教程

- 方正飞腾视频教程

- 3dsMAX2011视频教程

- 3DsMAX2012照片级效果实战视频教...

- 3DsMAX2018效果图入门视频教程

- 3DsMAX2020视频教程

- 3DsMAX2021入门到精通视频教程

- 3DsMAX插件视频教程

- AutoCAD2007视频教程

- AutoCAD2011视频教程

- AutoCAD2019施工图视频教程

- AutoCAD2019装饰施工图视频教程

- AutoCAD2020室内设计视频教程

- AutoCAD2022入门到精通视频教程

- AutoCAD2023室内设计视频教程

- CAD复式结构全套施工图视频教程

- CAD室内装饰设计教程

- CAD布局和插件视频教程

- CAD2023全屋家具定制视频教程

- VRay视频教程

- 天正建筑视频教程

- 家装设计视频教程

- 室内设计流程视频教程

- 室内设计师培训视频教程

- 室内设计风格视频教程

- 室内效果图实例制作视频教程

- 软装配饰设计视频教程

- 草图大师室内视频教程

- 草图大师室外视频教程

- SketchUp2018视频教程

- SketchUp2019视频教程

- SketchUp2019室内设计视频教程

- SketchUp2019建筑景观设计视频教...

- SketchUp2021视频教程

- 园林景观设计方案推敲实战视频教...

- 家装预算制作视频教程

- 全屋定制家具设计实战视频教程

- 酷家乐视频教程

- 酷家乐2021入门到精通视频教程

- AutoCAD2007视频教程

- AutoCAD2010视频教程

- AutoCAD2011视频教程

- AutoCAD2024视频教程

- 中望CAD2020机械版视频教程

- AutoLisp视频教程

- Pro/E5.0视频教程

- Creo3.0视频教程

- Pro/E钣金视频教程

- Creo3.0钣金视频教程

- Pro/E曲面造型视频教程

- SolidWorks2014视频教程

- SolidWorks2012钣金设计视频教程

- SolidWorks2015自动化设备设计视...

- SolidWorks2016动画与运动仿真视...

- SolidWorks2022钣金拆图视频教程

- UG NX10.0视频教程

- UG NX11.0视频教程

- UG NX1847视频教程

- UG NX1899视频教程

- UG NX10.0钣金设计视频教程

- UG8.5零件编程视频教程

- UG NX10.0三轴编程视频教程

- UG NX10.0数控编程视频教程

- UG NX12.0数控编程实战视频教程

- UG NX12.0数控编程加工视频教程

- UG NX10.0四轴五轴编程视频教程

- UG NX12.0数控车编程视频教程

- UG8.5塑胶模具设计视频教程

- UG NX12.0模具设计视频教程

- UG8.5曲面设计视频教程

- CATIA V5视频教程

- Mastercam9.1数控编程视频教程

- Mastercam9.1数控车编程视频教程

- Mastercam9.1模具数控编程视频教...

- Mastercam X9视频教程

- Mastercam2017视频教程

- Mastercam2017数控车床编程视频教...

- Mastercam2019数控编程视频教程

- Mastercam2018多轴编程视频教程

- Mastercam2021四轴编程加工视频教...

- Mastercam2021多轴编程加工视频教...

- Mastercam2022视频教程

- 数控手工编程基础视频教程

- 数控车床操作与编程视频教程

- 数控机床手工编程视频教程

- FANUC加工中心操作与编程视频教程

- HyperMILL2018视频教程

- 三菱PLC视频教程

- Inventor2018视频教程

- CimatronE11视频教程

- CimatronE11工厂实例视频教程

- PowerMill2017视频教程

- AlphaCAM2017视频教程

- Rhino(犀牛)5.0视频教程

- 北京精雕JDSoft SurfMill8.0视频...

- 北京精雕JDSoft SurfMill8.0曲面...

- 北京精雕JDSoft SurfMill8.0数控...

- 北京精雕JDSoft SurfMill9.0四轴...

- Ansys SCDM2025建模视频教程

- PLC与变频器通讯控制视频教程

课程介绍

本教程采用最新大纲,详细讲解经济法重点难点,不管是会计从业人员,还是准备参加初级会计资格考试的考生,本教程都是最佳选择。希望广大学员通过此教程的学习,都能实现自己的梦想。

教程目录

- 前言

- 0-1 前言1

- 0-2 前言2

- 第一章:总论

- 1-1 总论-法

- 1-2 法律关系

- 1-3 法律关系三要素

- 1-4 法律关系的主体资格

- 1-5 民事行为能力

- 1-6 刑事责任年龄划分

- 1-7 精神病人的刑事责任能力

- 1-8 法律关系客体

- 1-9 法律关系内容

- 1-10 法律关系三要素习题

- 1-11 法律事实

- 1-12 法律事件与法律行为

- 1-13 法的形式1

- 1-14 法的形式2

- 1-15 法的效力1

- 1-16 法的效力2

- 1-17 法的效力3

- 1-18 法的分类

- 1-19 民事争议纠纷的解决途径

- 1-20 仲裁

- 1-21 仲裁的基本原则

- 1-22 仲裁协议

- 1-23 仲裁协义的效力

- 1-24 仲裁协议效力的异议

- 1-25 仲裁的适用范围

- 1-26 仲裁裁决程序1

- 1-27 仲裁裁决程序2

- 1-28 仲裁习题

- 1-29 民事诉讼

- 1-30 民事诉讼审判制度

- 1-31 两审终审制度

- 1-32 诉讼习题

- 1-33 诉讼管辖

- 1-34 特殊地域管辖1

- 1-35 特殊地域管辖2

- 1-36 专属管辖

- 1-37 协议管辖和共同管辖

- 1-38 诉讼时效

- 1-39 诉讼时间起算

- 1-40 诉讼时效的中止

- 1-41 诉讼时效的中断

- 1-42 不适用诉讼时效的情形

- 1-43 调解

- 1-44 执行判决

- 1-45 仲裁与民事讼诉的区别1

- 1-46 仲裁与民事讼诉的区别2

- 1-47 行政复议

- 1-48 行政复议程序1

- 1-49 行政复议程序2

- 1-50 行政复议管辖

- 1-51 行政复议的审查与决定

- 1-52 行政复议总结及习题

- 1-53 行政诉讼

- 1-54 行政诉讼习题

- 1-55 诉讼管辖

- 1-56 地域管辖

- 1-57 习题

- 1-58 行政诉讼的程序

- 1-59 审理与判决

- 1-60 行政诉讼习题

- 1-61 民事责任与行政责任

- 1-62 刑事责任与习题

- 第二章:会计法律制度

- 2-1 会计法律制度

- 2-2 会计工作管理体制

- 2-3 会计核算1

- 2-4 会计核算2

- 2-5 会计核算的内容

- 2-6 会计凭证

- 2-7 原始凭证习题

- 2-8 记账凭证1

- 2-9 记账凭证2

- 2-10 会计账簿

- 2-11 财务会计报告

- 2-12 账务核对及财产清查

- 2-13 会计核算小结

- 2-14 会计档案

- 2-15 会计档案的归档

- 2-16 会计档案的移交和利用

- 2-17 会计档案保管期限

- 2-18 会计档案的销毁1

- 2-19 会计档案的销毁2

- 2-20 练习题

- 2-21 特殊会计档案的处置

- 2-22 会计监督

- 2-23 单位内部会计监督

- 2-24 会计工作的政府监督

- 2-25 政府监督

- 2-26 社会监督

- 2-27 审计报告的种类

- 2-28 审计意见的类型

- 2-29 会计机构

- 2-30 代理记账

- 2-31 代理记账习题

- 2-32 会计岗位的设置1

- 2-33 会计岗位的设置2

- 2-34 会计人员回避制度

- 2-35 会计人员回避制度习题

- 2-36 会计职务与资格

- 2-37 会计人员继续教育

- 2-38 会计职业道德

- 2-39 会计职业道德的内容

- 2-40 会计职业道德习题

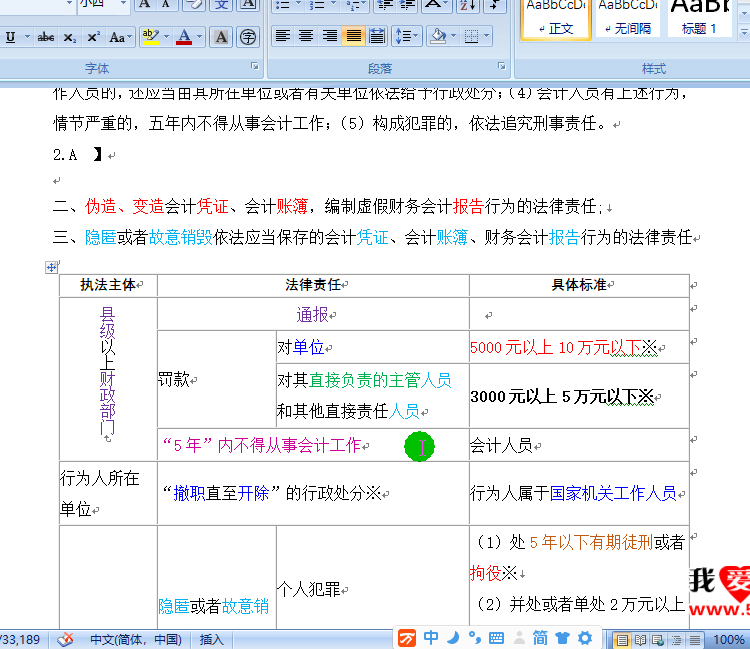

- 2-41 违反统一的会计制度的法律责任

- 2-42 违反会计制度承担的法律责任

- 2-43 伪造、变造、隐匿、故意销毁凭证账簿报告的法律责任

- 2-44 授意、指使、强令他人违法行为的法律责任

- 2-45 单位负责人打击报复会计人员的法律责任

- 2-46 总结

- 2-47 第二章习题

- 第三章:支付结算法律制度

- 3-1 支付结算概述

- 3-2 办理支付结算的基本要求

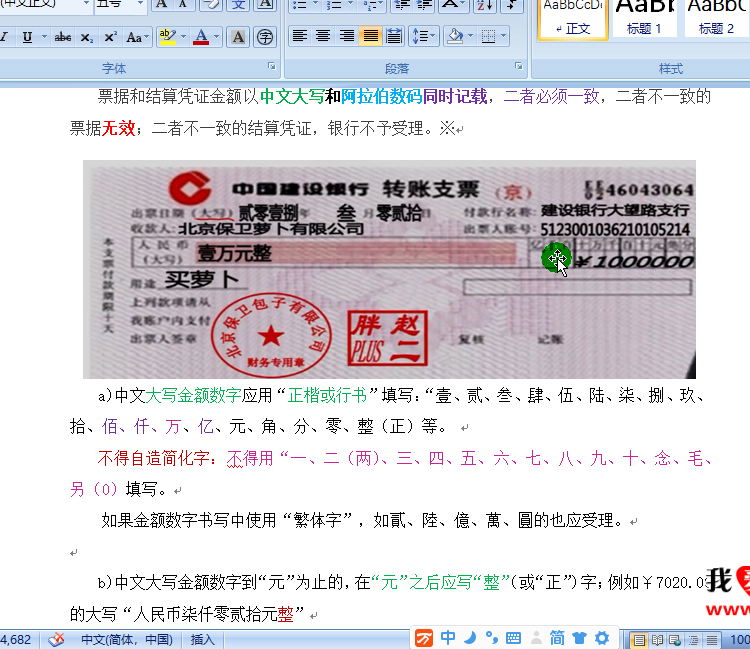

- 3-3 填写规定

- 3-4 金额的填写

- 3-5 票据的签章

- 3-6 伪造、变造签章

- 3-7 单位银行结算账户的概念

- 3-8 基本户与一般户的区别

- 3-9 专用存款账户

- 3-10 临时存款账户

- 3-11 开立银行结算账户的基本规定

- 3-12 银行结算账户开立流程

- 3-13 银行账户的变更与撤销

- 3-14 银行结算账户不定项选择题

- 3-15 预算单位零余额账户

- 3-16 预算单位零余额账户的使用

- 3-17 个人银行结算账户

- 3-18 个人银行账户的分类及对比

- 3-19 开户的证明文件及代理开户

- 3-20 异地银行结算账户

- 3-21 银行结算账户的管理

- 3-22 违反银行结算账户规定的法律责任

- 3-23 票据的概念、功能、特征

- 3-24 票据的行为、权利、责任

- 3-25 支票概述

- 3-26 支票的必须记载事项

- 3-27 支票的基本当事人

- 3-28 支票的签章

- 3-29 支票的付款

- 3-30 银行本票

- 3-31 银行本票提示付款期限

- 3-32 银行汇票

- 3-33 银行汇票必须记载事项

- 3-34 银行汇票习题

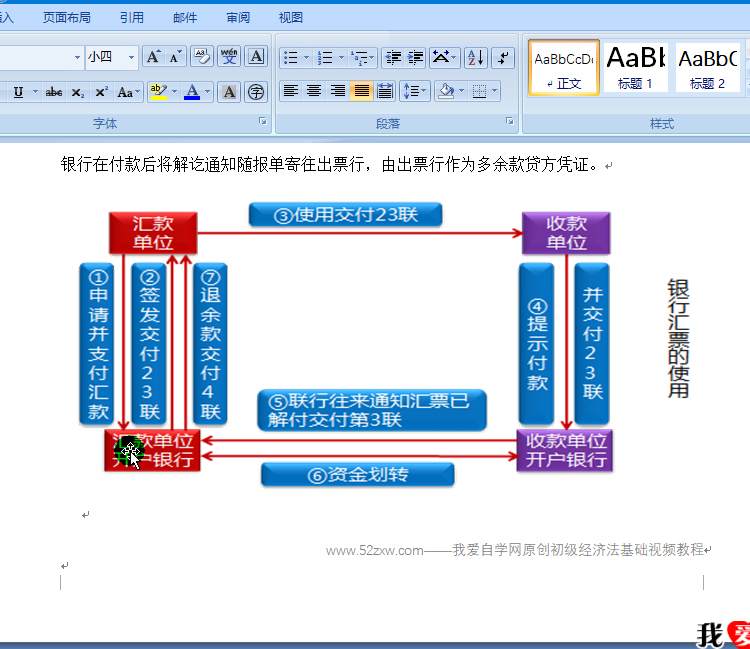

- 3-35 银行汇票申请及使用流程

- 3-36 商业汇票概述

- 3-37 商业汇票必须记载事项

- 3-38 商业汇票到期日

- 3-39 商业汇票提示付款

- 3-40 商业汇票的提示承兑期限

- 3-41 商业汇票的贴现

- 3-42 商业汇票当事人

- 3-43 电子商业汇票贴现必须记载事项

- 3-44 商业汇票贴现流程及保证

- 3-45 商业汇票贴现付款确认

- 3-46 商业汇票到期付款

- 3-47 票据的行为出票

- 3-48 背书

- 3-49 背书的连续性

- 3-50 背书的特殊规定

- 3-51 限制背书

- 3-52 承兑及保证

- 3-53 保证的记载事项

- 3-54 保证的责任

- 3-55 票据的权利

- 3-56 票据的追索权

- 3-57 追索的程序

- 3-58 追索的对象

- 3-59 票据权利时效

- 3-60 票据权利时效习题

- 3-61 票据权利的取得

- 3-62 票据权利的行使与保全

- 3-63 票据权利丧失的补救措施

- 3-64 公示催告与普通诉讼

- 3-65 票据责任与当事人

- 3-66 银行卡

- 3-67 单位卡

- 3-68 信用卡

- 3-69 银行卡收单

- 3-70 银行卡收单流程

- 3-71 收单机构业务管理规定

- 3-72 收单习题

- 3-73 网上支付

- 3-74 预付卡

- 3-75 预付卡习题

- 3-76 国内信用证

- 3-77 国内信用证使用流程

- 3-78 国内信用证及习题

- 3-79 汇兑

- 3-80 托收承付

- 3-81 托收承付习题

- 3-82 委托收款

- 3-83 结算纪律与法律责任

- 第四章:增值税、消费税法律制度

- 4-1 增值税与消费税法律制度

- 4-2 税法要素

- 4-3 增值税法律制度

- 4-4 增值税征税范围1

- 4-5 增值税征税范围2

- 4-6 增值税征税范围3

- 4-7 增值税征税范围4

- 4-8 增值税征税范围5

- 4-9 视同销售

- 4-10 混合销售与兼营

- 4-11 不征收增值税的项目

- 4-12 法定免税项目

- 4-13 营改增免税项目

- 4-14 其他免税项目

- 4-15 一般计税方法

- 4-16 价外费用

- 4-17 增值税的价税分离公式

- 4-18 销售额的确定

- 4-19 特殊方式下商品销售额的确定

- 4-20 以旧换新销售货物

- 4-21 包装物押金

- 4-22 包装物押金例题

- 4-23 增值税的计算

- 4-24 销售额的特殊规定

- 4-25 进项税额的抵扣1

- 4-26 进项税额的抵扣2

- 4-27 进项税额凭票抵扣习题

- 4-28 不得抵扣的进项税额

- 4-29 非正常损失不得抵扣进项

- 4-30 进项税额的转出

- 4-31 进项税额的转入

- 4-32 一般纳税人增值税税率

- 4-33 一般纳税人不定项选择题

- 4-34 增值税征收率

- 4-35 适用3%减按2%征收的情形

- 4-36 小规模纳税人应纳税额计算公式

- 4-37 小规模应纳税额计算

- 4-38 进口环节增值税的计算

- 4-39 增值税纳税义务发生的时间

- 4-40 增值税纳税义务发生时间

- 4-41 增值税的纳税地点

- 4-42 增值税专用发票的相关规定

- 4-43 消费税

- 4-44 消费税税目

- 4-45 消费税征税范围及环节

- 4-46 自产自用应税消费品纳税环节

- 4-47 委托加工应税消费品

- 4-48 进口环节、零售环节纳消费税

- 4-49 批发环节消费税

- 4-50 消费税税率

- 4-51 消费税税额的计算方法

- 4-52 特殊情况下消费税的计算

- 4-53 包装物押金的特殊规定

- 4-54 以旧换新的特殊规定

- 4-55 组成计税价格-自产自用

- 4-56 复合计征组价的计算

- 4-57 委托加工从价定率组价公式

- 4-58 委托加工复合计征组价公式

- 4-59 进口组价计算

- 4-60 允许抵扣的已纳消费税

- 4-61 消费税纳税义务发生时间及地点

- 4-62 消费税习题1

- 4-63 消费税习题2

- 第五章:企业所得税、个人所得税法律制度

- 5-1 企业所得税纳税人

- 5-2 企业类型的划分及纳税义务

- 5-3 企业所得税的征税管理

- 5-4 应纳税额的计算公式

- 5-5 直接法下应纳税所得额的计算

- 5-6 收入的类型

- 5-7 视同销售的收入

- 5-8 收入时间的确认

- 5-9 特殊方式下收入金额的确定

- 5-10 折扣的税务处理

- 5-11 买一赠一的税务处理

- 5-12 不征税收入

- 5-13 免税收入

- 5-14 税前允许扣除的项目

- 5-15 工资薪金及三项费用的扣除

- 5-16 三项费用的扣除

- 5-17 保险费的扣除

- 5-18 借款利息的扣除

- 5-19 股东未尽出资义务产生的利息费用税务处理

- 5-20 公益性捐赠扣除

- 5-21 业务招待费的扣除

- 5-22 业务招待费扣除例题

- 5-23 广告费及业务宣传费的扣除

- 5-24 广宣费的扣除例题

- 5-25 租赁费及其他费用的扣除

- 5-26 资产损失的扣除

- 5-27 总结税前可扣除的四项目

- 5-28 不可以税前扣除的项目

- 5-29 不得计提折旧税前扣除的固定资产

- 5-30 固定资产的计税基础及折旧方法

- 5-31 区别生产性与消耗性生物资产别

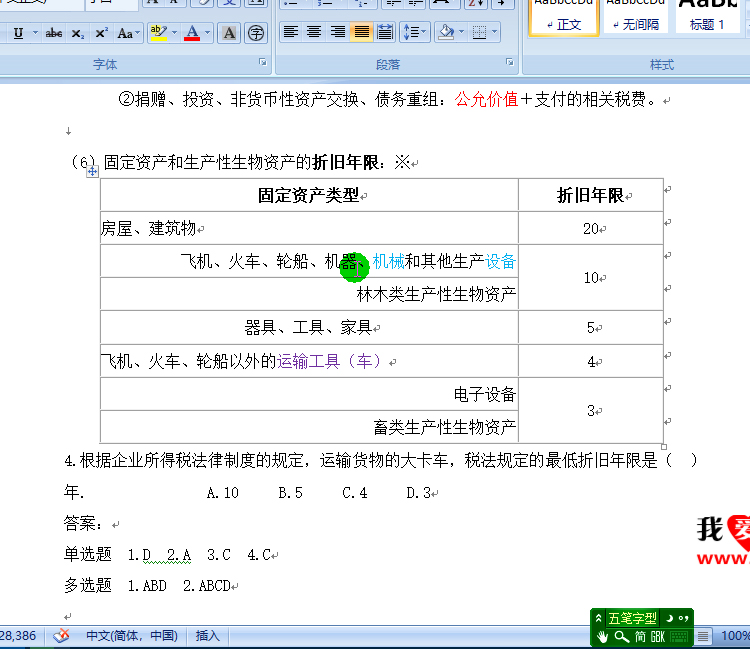

- 5-32 计提折旧的年限

- 5-33 不得税前扣除的无形资产

- 5-34 长期待摊费用及投资资产

- 5-35 亏损的弥补

- 5-36 应纳税所得额的计算例1

- 5-37 应纳税所得额的计算例2

- 5-38 企业所得税税收优惠1

- 5-39 企业所得税税收优惠2

- 5-40 企业所得税税收优惠3

- 5-41 企业所得税税收优惠4

- 5-42 个人所得税

- 5-43 个人所得税应税项目

- 5-44 工资薪金所得

- 5-45 劳务报酬及稿酬所得

- 5-46 特许权使用费所得

- 5-47 特许权使用费所得习题

- 5-48 综合所得的法定扣除项目

- 5-49 法定扣除项目及标准1

- 5-50 法定扣除项目及标准2

- 5-51 居民个人综合所得应纳税额计算1

- 5-52 居民个人综合所得应纳税额计算2

- 5-53 居民个人综合所得应纳税额计算3

- 5-54 居民个人综合所得预交税款计算方法1

- 5-55 居民个人综合所得预交税款计算2

- 5-56 财产租赁所得应纳税额计算

- 5-57 财产租赁所得例题

- 5-58 财产转让所得应纳税额计算

- 5-59 财产转让所得例题

- 5-60 利息、股息、红利及偶然所得

- 5-61 生产经营所得

- 5-62 生产经营所得税前可扣除项目1

- 5-63 生产经营所得税前可扣除项目2

- 5-64 捐赠的特殊规定

- 5-65 生产经营所得税前不可扣除项目

- 5-66 总结9项所得

- 5-67 个人所得税的税收优惠

- 5-68 个人所得税的征收管理

- 第六章:其他税收法律制度

- 6-1 房产税法律制度

- 6-2 房产税应纳税额的计算

- 6-3 房产原值

- 6-4 投资联营的房产

- 6-5 房产税的征收管理

- 6-6 城镇土地使用税

- 6-7 城镇土地使用税征税管理

- 6-8 城镇土地使用税税收优惠政策

- 6-9 城镇土地使用税习题

- 6-10 耕地占用税

- 6-11 耕地占用税应纳税额的计算

- 6-12 契税

- 6-13 契税应纳税额的计算

- 6-14 契税的税收优惠

- 6-15 土地增值税

- 6-16 土地增值税的征税范围

- 6-17 土地增值税应纳税额的计算

- 6-18 举例说明土地增值税的计算

- 6-19 土地增值计算习题

- 6-20 土地增值税税收优惠

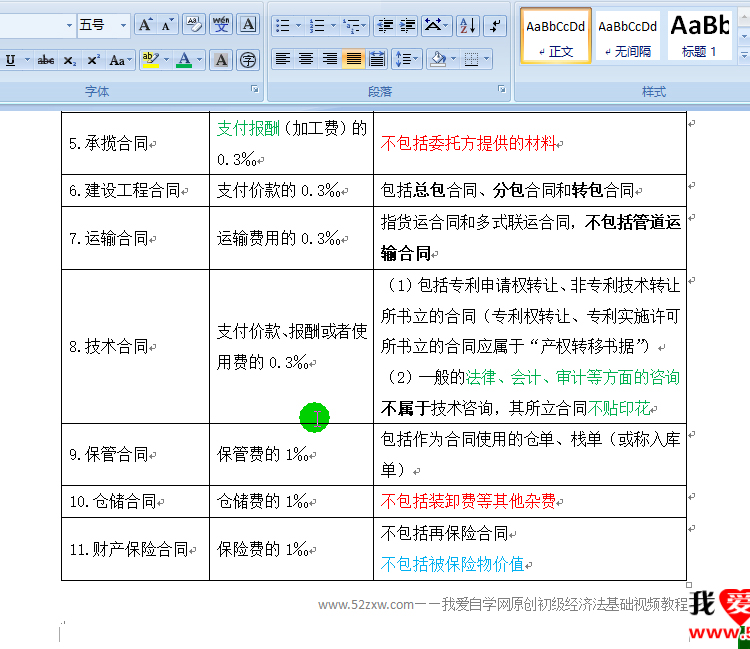

- 6-21 印花税

- 6-22 印花税征税范围及税收优惠

- 6-23 印花税应纳税额的计算

- 6-24 印花税的计算及税收管理

- 6-25 关税

- 6-26 关税的完税价格

- 6-27 关税的计算及税率

- 6-28 关税的税收优惠

- 6-29 关税的征收管理

- 6-30 城市维护建设税

- 6-31 教育费附加

- 6-32 资源税

- 6-33 资源税应纳税额的计算

- 6-34 资源税的税收优惠及征税管理

- 6-35 环境保护税

- 6-36 车船税

- 6-37 车船税应纳税额的计算

- 6-38 车辆购置税

- 6-39 车辆购置税应纳税额的计算

- 6-40 船舶吨税

- 6-41 烟叶税

- 第七章:税收征收管理法律制度

- 7-1 税收征收管理法律制度

- 7-2 发票管理

- 7-3 纳税申报方法

- 7-4 涉税专业服务

- 7-5 税款征收方式及应纳税额的核定

- 7-6 责令缴纳

- 7-7 纳税担保

- 7-8 税收保全与强制执行

- 7-9 税收保全与强制执行习题

- 7-10 税务检查

- 7-11 税收法律责任

- 第八章:劳动合同与社会保险法律制度

- 8-1 劳动合同

- 8-2 劳动合同的订立

- 8-3 非全日制用工

- 8-4 劳动合同的内容

- 8-5 劳动合同的期限

- 8-6 工作时间

- 8-7 年休假的计算

- 8-8 劳动报酬

- 8-9 加班工资的计算

- 8-10 最低工资

- 8-11 约定条款-试用期

- 8-12 约定条款-服务期

- 8-13 竞业限制

- 8-14 劳动合同的履行及变更

- 8-15 劳动合同的解除

- 8-16 劳动合同法定解除

- 8-17 劳动合同的终止

- 8-18 经济补偿金的计算

- 8-19 终止和解除劳动合同的后果

- 8-20 集体合同

- 8-21 劳务派遣

- 8-22 劳务派遣三方的权利与义务

- 8-23 劳动争议

- 8-24 劳动仲裁的管辖

- 8-25 劳动仲裁的程序

- 8-26 裁决后是否劳动诉讼

- 8-27 劳动仲裁的执行及与经济仲裁的区别

- 8-28 违反劳动合同法的法律责任

- 8-29 职工基本养老保险

- 8-30 职工基本养老保险享受的条件及待遇

- 8-31 工伤保险

- 8-32 工伤保险待遇

- 8-33 工伤保险的其他待遇

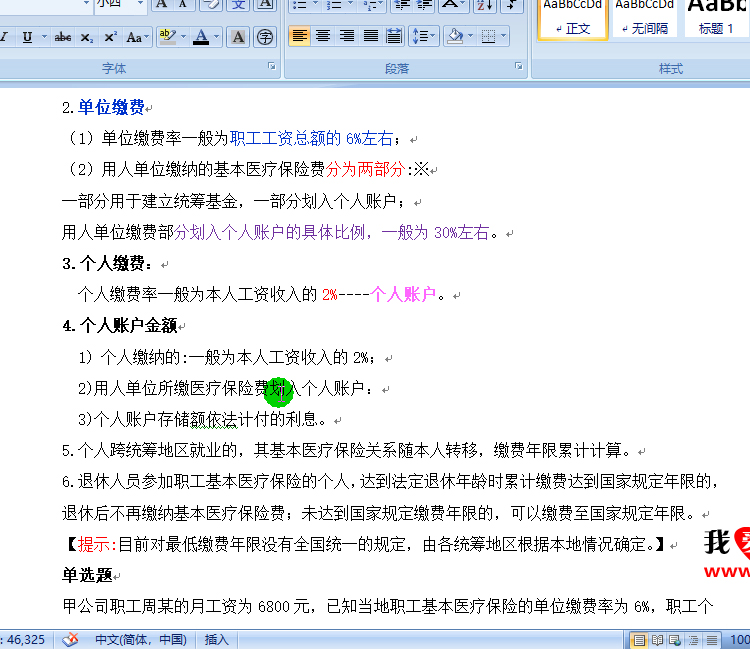

- 8-34 医疗保险

- 8-35 医疗保险费用的结算与支付

- 8-36 医疗期

- 8-37 医疗期期间及待遇

- 8-38 失业保险

- 8-39 社会保险费的征缴及管理

教程内容部分截图

售后保障

本店商品均为“我爱自学网”正版教程,由我公司专业老师原创录制,均有售后保障。

自购买之日起:

三个月内(光盘或U盘非人为质量损坏)我们免费包换。

一年期内,如需要更换光盘或U盘,只需要您付邮费和光盘或U盘成本费即可更换。

下载版教程请学员放心使用,在使用过种中遇到任何问题,请联系客服协助处理。

自购买之日起:

三个月内(光盘或U盘非人为质量损坏)我们免费包换。

一年期内,如需要更换光盘或U盘,只需要您付邮费和光盘或U盘成本费即可更换。

下载版教程请学员放心使用,在使用过种中遇到任何问题,请联系客服协助处理。

版权保护

出于版权保护,教程是加密的,加密对于学习没有任何影响。

下载版、光盘版可以固定在两台设备上播放,第一次播放需输入一次密码。

U盘版不需要密码,任何电脑插上U盘就可以使用,最方便!

下载版、光盘版可以固定在两台设备上播放,第一次播放需输入一次密码。

U盘版不需要密码,任何电脑插上U盘就可以使用,最方便!

服务时间

皖公网安备34080302000077号

皖公网安备34080302000077号